Après l’incroyable baisse des taux d’intérêt d’emprunt observée en 2020, les demandes de rachats de crédit ont explosé ! Qu’en est-il de ces 18 derniers mois ? Le profil des emprunteurs de 2021 et 2022 a-t-il évolué ? Quelles sont les nouvelles tendances d’emprunt ?

Nous faisons face depuis plusieurs mois à de grands changements; et ce aussi bien à grande échelle, dans le monde entier et sur de nombreux sujets, qu’à plus petite échelle, notamment dans le secteur du rachat de crédit en ce qui nous concerne. Les taux évoluent à une vitesse grand V, influençant inévitablement les tendances de rachat ou de regroupement de crédit. Retour sur le profil des nouveaux emprunteurs de ces 2 dernières années pour mieux comprendre comment le secteur évolue.

I- La situation des emprunteurs dans le cadre d’un regroupement de crédit en 2021/2022

En 2020, bon nombre d’emprunteurs avaient eu recours, dans un contexte de crise sanitaire, au regroupement de crédit afin de réduire et mutualiser leurs mensualités. Ces derniers mois, il s’agissait non seulement de prévoir la sortie de cette première crise mais aussi de préparer l’arrivée de la seconde, plus économique cette fois-ci.

A- Regroupement de crédit : une solution de plus en plus privilégiée par les emprunteurs propriétaires

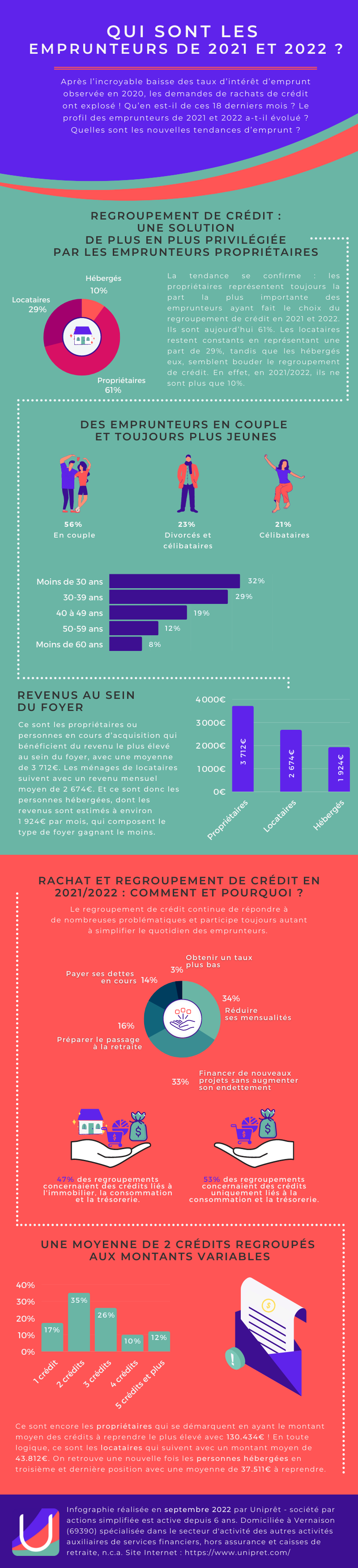

Si les propriétaires représentaient également la part la plus importante des emprunteurs ayant fait le choix du regroupement de crédit, la tendance se confirme et s’accentue en 2021 et 2022. Alors qu’ils constituaient 53% de notre clientèle en 2020, ils sont aujourd’hui 61%. Les locataires restent constants en passant d’une part de 30% à 29%, tandis que les hébergés eux, semblent bouder le regroupement de crédit. En effet, s’ils représentaient 17% de notre clientèle en 2020, 18 mois plus tard, ils ne sont plus que 10%.

B- Des emprunteurs en couple et de plus en plus jeunes

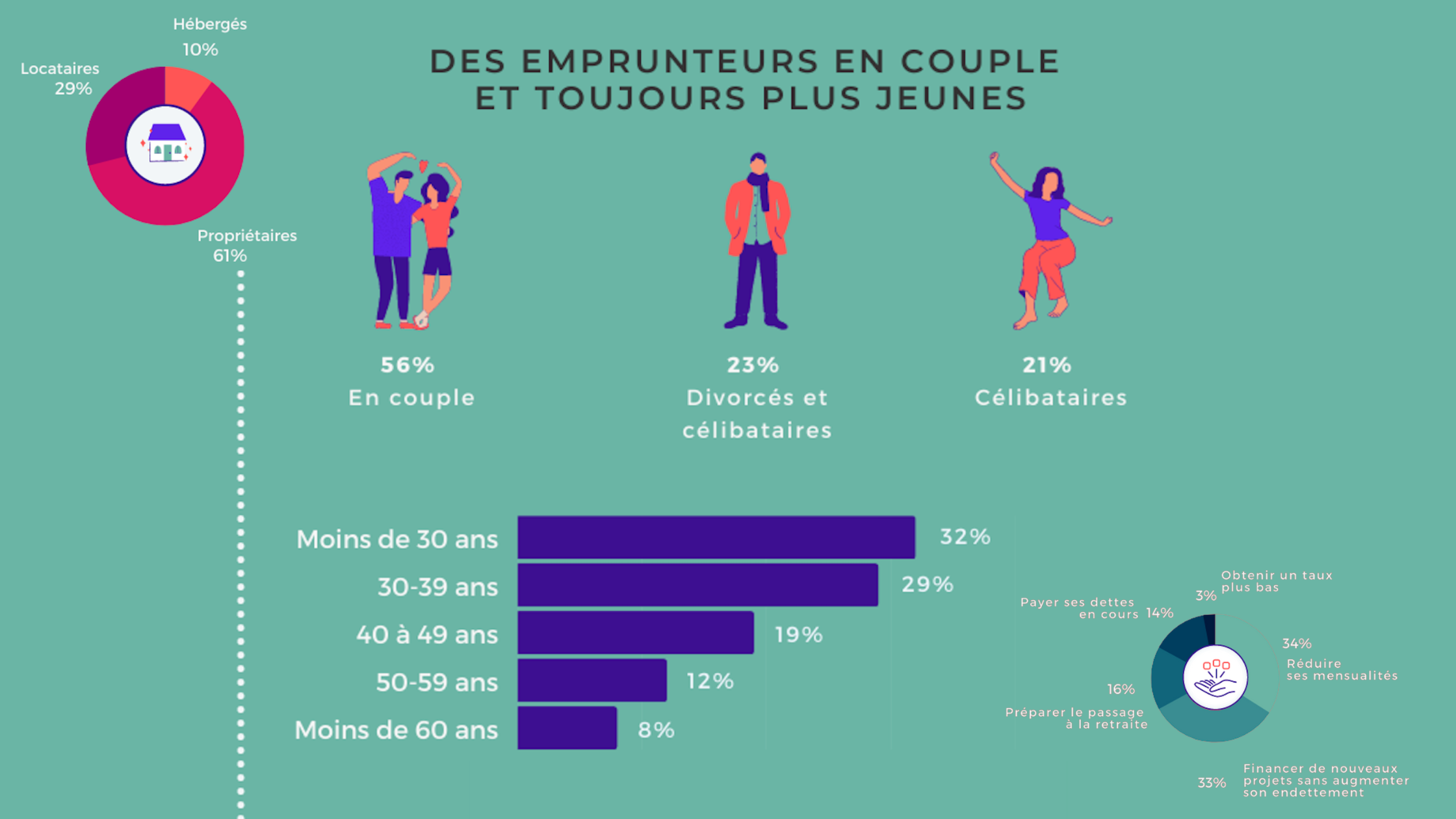

Le constat de 2020 reste sans appel, même aujourd’hui : les emprunteurs chez Uniprêt sont majoritairement en couple, mais surtout : ils sont de plus en plus jeunes.

Si les 30-39 ans étaient majoritaires en 2020 en représentant 30% de nos clients, ils se sont fait voler leur première place avec leur 29% de part actuelle par les moins de 30 ans qui sont passés de 24% à 32% de notre clientèle. La tranche des 40 à 49 ans maintient sa troisième place du classement mais semble moins se reposer sur le rachat de crédit puisqu’elle correspond aujourd’hui à 19% contre 25% en 2020. Sans surprise, on retrouve en dernières positions les 50-59 ans qui empruntent sensiblement plus (12% en 2021/2022 contre 10% en 2020) mais restent frileux, et les 60 ans et plus chez lesquels on observe une légère baisse (8% actuellement contre 11% en 2020).

En 2020, on vous annonçait que les couples avaient davantage recours à notre solution de regroupement de crédit en représentant 60% de notre clientèle. Bien qu’ils soient toujours plus représentés que les divorcés et les célibataires avec leur 56% actuels, il semblerait que l’écart se réduise au fil des mois : ces derniers sont en effet de plus en plus nombreux et représentent respectivement 23% et 21% de nos clients, contre 21% et 19% 2 années auparavant. La tendance se confirmera-t-elle dans les prochains mois ? Affaire à suivre…

C- Quel est le revenu moyen des emprunteurs au sein du foyer ?

Comme en 2020, nos équipes ont pu observer une variation du revenu mensuel selon le profil des emprunteurs. Ce sont les propriétaires ou personnes en cours d’acquisition qui bénéficient du revenu le plus élevé au sein du foyer, avec une moyenne en légère augmentation depuis 2020, puisqu’il passe de 3 645€ à 3 712€.. Les ménages de locataires suivent toujours avec un revenu mensuel moyen de 2 674€ contre 2 525€ en 2020. Si les personnes hébergées occupent toujours la troisième place, leurs revenus estimés à environ 2 118€ par mois en 2020, ont chuté au cours de ces derniers mois pour atteindre une moyenne de 1 924€.

Le classement reste donc inchangé, mais l’écart entre les deux premières catégories de personnes et la troisième, lui, se creusent de plus en plus.

À lire : Le rachat de crédits en 5 étapes

II – Rachat et regroupement de crédit en 2021/2022 : comment et pourquoi ?

Maintenant que nous avons pu analyser l’évolution du profil des emprunteurs entre 2020 et 2022, intéressons-nous aux raisons pour lesquelles le regroupement de crédit semble encore et toujours s’imposer comme un incontournable.

A- Pourquoi faire appel au regroupement de crédit ?

Le regroupement de crédit continue de répondre à de nombreuses problématiques et participe toujours autant à simplifier le quotidien des emprunteurs.

En 2020 par exemple, chez Uniprêt, la majorité d’entre eux (31%) avaient pour objectif de réduire fortement leurs mensualités… Et c’est toujours – si ce n’est encore plus – le cas en 2022 avec près de 34% d’entre eux. S’en suit la volonté d’avoir une trésorerie pour financer de nouveaux projets sans pour autant augmenter leur endettement (30% en 2020 contre 33% en 2022). Les personnes approchant l’âge de départ à la retraite sont bien évidemment toujours motivées à l’idée de réduire les mensualités en cours pour préparer le passage à la retraite avec 16% aujourd’hui contre à peine plus en 2020 (17%). Ils étaient également 17% à vouloir payer leurs dettes en cours et retrouver un équilibre financier, chiffre légèrement à la baisse 2 années plus tard avec 14%. Enfin, contrairement à ce que beaucoup pourraient penser, avoir un taux plus bas était un enjeu principal pour seulement 5% de nos clients en 2020… Ils ne sont aujourd’hui plus que 3%. Il ne serait pas surprenant de voir cette motivation disparaître dans les prochaines années aux profits des autres.

À lire aussi : Exemples de rachat de crédits

B- Dans quel contexte le regroupement de crédit a-t-il été utilisé en 2021 et 2022 ?

Commençons par le type de rachat de crédit, qui peut bien évidemment varier selon la situation des emprunteurs.

Alors qu’une tendance très nette se dessinait en 2020 avec 67% des regroupements de crédit concernaient des crédits liés à l’immobilier, la consommation et la trésorerie contre 33% pour les regroupements de crédits à la consommation et de la trésorerie, il semblerait que l’écart entre les deux soit aujourd’hui bien moins visible. En effet, en 2021 et 2022, les regroupements de crédits comprenant, en plus des crédits à la consommation et la trésorerie, un ou plusieurs crédits immobiliers ont été bien moins importants (47%) contrairement aux regroupements comprenant crédits à la consommation et trésorerie qui, eux, ont presque doublé (53%) !

Et pour essayer d’expliquer cette évolution, intéressons-nous quelques instants au nombre de crédits regroupés ces derniers mois. Regrouper 2 ou 3 crédits semble être le plus récurrent avec respectivement 35% et 26% des pratiques actuelles. Si l’on pourrait penser que racheter un seul crédit se pratique peu, il s’agit pourtant d’une demande qui s’observe chez 17% de nos clients récents. Quant aux clients souhaitant regrouper un grand nombre de crédits, ils sont 10% à vouloir en regrouper 4 et 12% à en regrouper 5 ou plus.

Enfin, pour affiner notre analyse, il est intéressant de se pencher sur le montant moyen du financement de chaque catégorie de clients. Une nouvelle fois, ce sont les propriétaires qui se démarquent en ayant le montant moyen des crédits à reprendre le plus élevé avec 130 434€ (un chiffre en légère augmentation par rapport à notre étude de 2020) ! En toute logique, ce sont les locataires qui suivent avec un montant moyen de 43 812€, qui reste d’ailleurs quasiment le même qu’en 2020. Et ce sont donc les personnes hébergées qui occupent encore la troisième et dernière position avec une moyenne de 37 511€ à reprendre, chiffre en augmentation depuis 2020 qui s’inscrit dans la tendance négative qui s’observe chez cette catégorie de la population en matière de rachat de crédit.

Vous l’aurez compris, le rachat de crédits est une solution dont l’utilité s’est de nouveau confirmée en 2021 et 2022. Au vue de cette étude signée @Uniprêt, et dans le cas où votre situation se prête au regroupement de crédit, il est peut-être temps de prendre exemple sur les emprunteurs d’hier et d’aujourd’hui pour devenir celui de demain… Nos experts sont là pour vous accompagner et vous conseiller dans la gestion de vos crédits actuels et futurs !